Министерката за финансии Гордана Димитриеска-Кочоска денеска на прес-конференција информираше дека Министерството за финансии успешно ја реализираше аукцијата за издавање на 10-тата Еврообврзница, обезбедувајќи историски поволни каматни стапки и силна доверба од меѓународните инвеститори, во услови на зголемена глобална макроекономска и геополитичка неизвесност.

Како што објави Димитриеска-Кочоска, задолжувањето е реализирано преку две транши од по 500 милиони евра, со рок на доспевање од 4 и од 8 години, што претставува внимателно дизајнирана структура со цел оптимално управување со јавниот долг, рамномерно распределување на доспевањата и намалување на ризиците поврзани со рефинансирање во среден и долг рок.

„Одлуката за ваква структура не е случајна. Таа е резултат на детална анализа на пазарните услови и на нашата стратегија за одговорно управување со јавниот долг, со јасна цел – да се намалат ризиците и да се обезбеди поголема фискална стабилност. Особено значајно е што беше успешно пласирана осумгодишна еврообврзница, рок на доспевање кој последен пат беше постигнат пред повеќе од дваесет години. Овој резултат, како што истакна министерката, претставува силен сигнал за обновената и зајакната доверба на меѓународните инвеститори во макроекономските политики, реформската агенда и институционалната стабилност на државата“, кажа министерката.

Како што образложи министерката на прес-конференцијата, интересот од инвеститорите беше исклучително висок и повеќекратно го надмина понудениот износ. Само еден час по објавувањето на индикациите за каматните стапки, побарувачката достигна околу две милијарди евра. Пред отворањето на американскиот пазар, книгата на инвеститори надмина три милијарди евра, додека по неговото отворање, вкупната понуда достигна повеќе од четири милијарди евра. Во процесот учествуваа над 150 глобални инвеститори, меѓу кои водечки пензиски фондови, осигурителни компании и други еминентни институционални инвеститори од Германија, Соединетите Американски Држави, Велика Британија и земјите од Европската Унија.

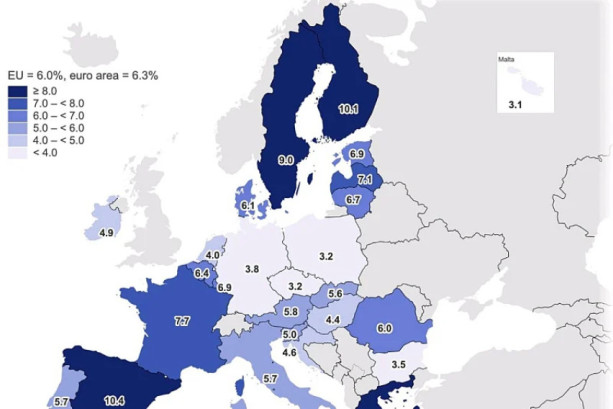

„Како директен резултат на силната побарувачка, квалитетната инвеститорска база и внимателно одбраниот момент за излез на меѓународните пазари, кај двете транши беше постигната најтесна каматна маргина во однос на референтниот Еурибор во споредба со сите државни издавања во последните дваесет години. Каматната стапка за траншата со рок од 4 години изнесува 3,875 проценти, додека за траншата со рок од 8 години 4,75 проценти, што, имајќи го предвид актуелното високо ниво на Еурибор, претставува најконкурентна цена на задолжување што државата ја има постигнато во последните две децении. Во услови кога голем број земји, вклучително и земји членки на Европската Унија со повисок кредитен рејтинг, се задолжуваат по значително повисоки каматни стапки, постигнатите услови за нашата држава јасно ја потврдуваат довербата во нашата фискална стратегија и макроекономска стабилност“, нагласи министерката и додаде дека при издавањето на оваа Еврообврзница, трошоците за синдикатот на банки и за правните советници се пропорционално најниски во споредба со сите претходни издавања.

Дополнително, како што потенцираше министерката, со цел да се намалат фискалните оптоварувања и да се искористат поволните пазарни услови, паралелно со новата емисија се реализира и предвремен откуп на еврообврзницата што достасува во јуни 2026 година, со што ќе се остварат значајни заштеди кои во голем дел ќе ги компензираат трошоците од новото задолжување.

Министерката потенцираше дека Македонија во моментов се задолжува по услови кои се подобри од повеќето земји во Западен Балкан, со каматни стапки блиски до регионскиот минимум и со исклучително силен интерес од инвеститорите и даде споредба со земји од поширокиот регион, како и земји членки на Европската Унија со повисок кредитен рејтинг, во последниот период реализираа задолжувања по значително повисоки каматни стапки.

„Излегувањето на меѓународниот пазар на капитал во овој период има изразен стратешки карактер. Подготовките започнаа уште во последниот квартал од 2025 година и вклучуваа континуирана комуникација со инвеститорите, детална анализа на пазарните движења и директни средби со инвеститорската заедница. Во ноември беше реализирана инвеститорска презентација во Лондон пред повеќе од 40 инвеститори, додека во периодот од 11 до 12 јануари годинава беа одржани средби со повеќе од 60 глобални инвеститори, меѓу кои и најголемите пензиски фондови и осигурителни компании од САД и Европската Унија. Bank of America имаше водечка улога во координацијата на целиот процес“ кажа Димитриеска-Кочоска.

Средствата обезбедени преку оваа еврообврзница, кои се целосно планирани во Буџетот за 2026 година и во Ревидираната стратегија за управување со јавниот долг, ќе бидат наменети за навремена отплата на еврообврзницата издадена во 2020 година во износ од 700 милиони евра, како и за сервисирање на други обврски кои доспеваат во тековната година.

Потсети дека издавањето на оваа еврообврзница е целосно проектирано и планирано во Буџетот за 2026 година, како и во Ревидираната стратегија за управување со јавниот долг. Тоа значи дека иако номиналниот износ на задолжувањето изнесува една милијарда евра, во текот на 2026 година Министерството за финансии ќе изврши исплата на обврски по основ на надворешен долг во вкупен износ од околу 893 милиони евра. Со тоа, подвлече министерката, нето-ефектот врз јавниот долг е значително понизок и во целост усогласен со среднорочната фискална рамка.

Во 2026 година, вкупните обврски за отплата на домашниот и меѓународниот пазар изнесуваат околу 1,563 милијарди евра, во 2027 година 1,579 милијарди евра, во 2028 година 1,971 милијарди евра, во 2029 година 1,304 милијарди евра, а во 2030 година 1,414 милијарди евра или вкупно за пет години 8,804 милјарди евра

Токму затоа, потенцираше Димитриеска Кочоска, ова издавање има јасна улога во рамномерно распределување на доспевањата и во намалување на ризиците поврзани со концентрација на отплати во поединечни години.